di Fabio Bolognini*

Tra le molte situazioni di crisi e criticità di cui soffre il diversamente solido sistema bancario italiano, c’è una grande banca del Mezzogiorno che sta facendo arruffare il pelo ai suoi azionisti, per motivi che ormai abbiamo imparato a conoscere: l’assenza di un vero e proprio mercato secondario dove trattare le azioni medesime. Che poi, a ben vedere, altro non è che l’ennesimo caso di analfabetismo finanziario su cui hanno campato generazioni di cosiddetti manager ma anche altrettanti politici. Ora che il mondo è cambiato, l’ecosistema è divenuto improvvisamente ostile ed in molti cercano di reagire cercando disperatamente la leva del freno di emergenza del mondo, per poter scendere.

La banca in questione è la Popolare di Bari. Al momento non risulta avere ufficialmente problemi ma sta avviandosi alla trasformazione in società per azioni, circostanza che impone maggiore trasparenza sotto molti aspetti gestionali. Oltre ad essere comunque coinvolta nel processo di deterioramento degli attivi che ha sin qui segnato il nostro paese (vi è piaciuto questo understatament, vero?), e di conseguenza trovarsi costretta a procedere a riduzioni del valore delle proprie azioni, non quotate. E qui arrivano i dolori, visto che molti azionisti hanno solo nell’ultimo anno preso coscienza del fatto che anche le azioni di banche popolari cooperative esprimono il valore del capitale proprio aziendale (incredibile, signora mia, chi l’avrebbe mai detto?), e di conseguenza si sono ritrovati più poveri.

La banca in questione è la Popolare di Bari. Al momento non risulta avere ufficialmente problemi ma sta avviandosi alla trasformazione in società per azioni, circostanza che impone maggiore trasparenza sotto molti aspetti gestionali. Oltre ad essere comunque coinvolta nel processo di deterioramento degli attivi che ha sin qui segnato il nostro paese (vi è piaciuto questo understatament, vero?), e di conseguenza trovarsi costretta a procedere a riduzioni del valore delle proprie azioni, non quotate. E qui arrivano i dolori, visto che molti azionisti hanno solo nell’ultimo anno preso coscienza del fatto che anche le azioni di banche popolari cooperative esprimono il valore del capitale proprio aziendale (incredibile, signora mia, chi l’avrebbe mai detto?), e di conseguenza si sono ritrovati più poveri.

Tutto è cominciato lo scorso anno, quando la banca ha effettuato una importante operazione di ripulitura del proprio bilancio, che ha determinato un risultato economico ampiamente negativo. Nel corso dell’assemblea dei soci dello scorso 24 aprile, è stata ratificata la decisione del management di procedere a ridurre il valore delle azioni da 9,53 a 7,50 euro, con un bel taglio del 21%. I circa 70 mila azionisti della banca hanno improvvisamente realizzato che i certificati rappresentativi del capitale proprio di una cooperativa possono anche deprezzarsi. A dirla tutta, qualche abilissimo socio si era reso conto di questa eventualità della vita alcune settimane prima, ed era riuscito a rivendere le proprie quote attraverso il sistema di scambi interni della banca. Dopo il 24 aprile, l’incazzatura è progressivamente montata, per evidenti motivi.

In molti vorrebbero dirigersi verso l’uscita, ma sono incastrati dall’assenza di un vero mercato. Le sedicenti associazioni dei consumatori sono scese in campo e si va verso qualcosa che dovrebbe essere un ultimatum alla banca, con scadenza a fine mese, per aprire un tavolo negoziale. Nel frattempo, lo scorso 18 ottobre, anche la Consob si è accorta del problema e prima di tornare a dormire ha raccomandato alle banche non quotate di creare una piattaforma di mercato dove sia possibile scambiare le azioni. Sagace. Quello che forse agli azionisti della Popolare di Bari non è chiaro è che sulle quotazioni insiste un elemento fondamentale ed uno di illiquidità. In astratto è possibile rimuovere il secondo, ma il primo tende a persistere. Tra le richieste del comitato degli azionisti c’è poi quella di poter fruire di un allungamento dei tempi per il rimborso di mutui stipulati con la banca, definito dal comitato dei soci un’iniziativa fondamentale “per ridare ossigeno ai risparmiatori e alle imprese, evitando allo stesso tempo alla banca il rischio di avere un credito deteriorato che svaluti l’attivo”.

Ora, a parte il fatto che l’allungamento dei termini di pagamento rappresenta già evidenza di deterioramento della qualità dell’attivo della banca (basterebbe conoscere il concetto di valore attuale netto ma chiediamo troppo, oggettivamente), questa richiesta fa affiorare il sospetto che vi siano mutuatari che hanno messo le azioni della banca a garanzia del fido, ed ora si trovano a rischio di dover integrare la garanzia. Sarà così? Abbiamo una nuova “sindrome veneta” di affidamenti con acquisto di azioni della banca, magari avvenuto non contestualmente alla richiesta di fido, per non avere problemi con la vigilanza? Sarà andata così? Ah, saperlo. Quello che invece sappiamo è che a giorni si conoscerà il prezzo a cui gli azionisti potranno esercitare il diritto di recesso conseguente alla trasformazione in Spa della popolare, ed è piuttosto improbabile, per usare un eufemismo che quel prezzo possa essere superiore all’ultima valorizzazione delle quote (7,50 euro). Nel frattempo, si attendono notizie della semestrale 2016. Utile inoltre ricordare che la Popolare di Bari a giugno 2015 ha effettuato un aumento di capitale, in cui è stata anche offerta ai soci la possibilità di sottoscrivere obbligazioni subordinate Tier II con cedola 6,50% e scadenza 2021. Le azioni di nuova emissione sono state offerte in opzione ai soci al prezzo di 8,95 euro. Sigh.

Quello che conta è che l’attuale prezzo di 7,50 euro per azione è superiore al valore del patrimonio netto, mentre (come dolorosamente sappiamo) le altre banche quotate hanno multipli che sono meno della metà. Abbiamo l’impressione che l’avvicinarsi di questo giorno del giudizio sia alla base dell’attivismo di alcuni deputati pugliesi che, trasversalmente agli schieramenti di provenienza, nei giorni scorsi hanno cercato di far passare un emendamento in ambito di legge di Bilancio per impedire di fatto la trasformazione della popolare barese in Spa, innalzando il requisito patrimoniale che innesca tale trasformazione. Nel frattempo la Procura di Bari indaga e Banca d’Italia ha in corso dall’estate un’ispezione. Lo sentite, qui dalla stalla, il lontano scalpiccio dei buoi? Ribadiamolo: quanti dei soci erano effettivamente consapevoli di cosa significhi partecipare al capitale di una banca? Ora resta una rabbia crescente, e tra non molto forse l’inarrestabile nostalgia per i bei tempi andati, quando le banche potevano ricomprarsi azioni proprie, senza fare troppo baccano. Sottovoce, come direbbe la nuova campagna istituzionale della Popolare Bari. Forse il silenzio è destinato a durare ancora poco. E comunque, dalla banca hanno fatto sapere che la svalutazione delle azioni

“Non l’abbiamo determinata noi, ma è stata resa indispensabile dopo che attraverso un decreto del governo siamo stati obbligati a diventare una società per azioni”

Eh. La realtà è interpretazione, dopo tutto, non oggettività.

Ma cosa succedeva dietro le quinte ? Acquistare banche e sportelli conviene?

La tenuta del sistema bancario si rivela sempre più importante per un sistema economico, il test che seguirà allo shock dell’esito del referendum che determina l’uscita della Gran Bretagna dalla UE sarà un’altra dura prova per il nostro sistema già indebolito. Nell’ultimo anno abbiamo preso coscienza che banche regionali di una certa dimensione come Carife, Banca Marche, Banca Etruria, Popolare Vicenza e Veneto Banca erano cadute in crisi drammatiche, che quattro sono fallite e due hanno rischiato grosso venendo salvate (conferma di ieri) dal fondo di emergenza. Atlante ha acquistato per intero gli aumenti di capitale di 1,5 miliardi di Popolare Vicenza e di 1,0 miliardi di Veneto Banca senza i quali le banche sarebbero praticamente fallite azzerando gli investimenti non solo degli azionisti (che hanno perso praticamente tutto) ma anche di migliaia di obbligazionisti.

Purtroppo i rischi nel sistema bancario non sono finiti. Stiamo già assistendo al salvataggio di altre casse di risparmio a partire da Cesena in cui il fondo volontario del FITD -grazie al versamento di altri 800 milioni da parte del sistema bancario- coprirà aumenti di capitale destinati probabilmente anche a Rimini e a San Miniato. Possibile anche che il pericolo di un’altro mal di testa bancario arrivi dalla Puglia e da un’altra popolare. Se ne parla sommessamente (ad eccezione de L’Espresso) ma i fatti e i numeri che riguardano la Banca Popolare di Bari possono suscitare attenzione e qualche apprensione. I fatti hanno somiglianze con la storia che ha causato i problemi della Popolare Vicenza: una crescita fatta da una lunga serie di acquisizioni di altre banche, le ultime particolarmente controverse, la lunghissima gestione padronale della banca da parte di una famiglia, una serie di aumenti di capitale e prestiti obbligazionari collocati presso la clientela, il fastidio e il ritardo nel trasformarsi in spa per obbedire al decreto sulle banche popolari e da ultimo la svalutazione improvvisa del 20% del valore delle azioni -non quotate in Borsa- con il malumore di alcuni dei 70.000 azionisti che da mesi o forse più di un anno non riescono più a vendere quelle azioni nel mercatino gestito dalla banca stessa. Tutti segnali di allarme visto come è andata a Vicenza e Montebelluna.

Un parallelismo evidente nelle ambizioni di una rapida crescita con acquisizioni di banche complicate. Nel caso della Popolare Bari le acquisizioni più recenti sembrano rischiose e non chiaramente giustificate, alla luce di quanto sappiamo dei problemi del sistema bancario. L’acquisto di due banche in crisi, commissariate da Banca d’Italia e sull’orlo della liquidazione come TERCAS e CARIPE apporta alla Popolare Bari una crescita di masse e sportelli ma anche di sofferenze e incagli. Acquisizione a cui si è aggiunta nelle ultime settimane anche la Banca Popolare delle Province Calabre posta in liquidazione dai commissari. Tutto questo shopping di banche malate ha aiutato la nostra banca centrale, che non ama leggere cattive notizie di banche sulle pagine dei giornali e che (in passato oggi molto meno) aveva sempre trovato l’appoggio di banche sane pronte a rilevare quelle in crisi.

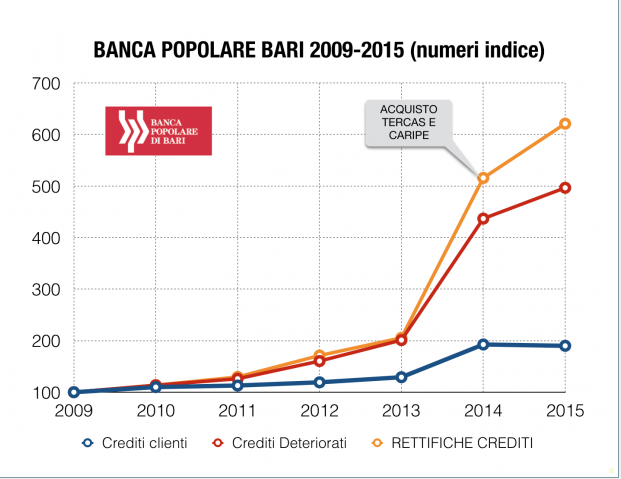

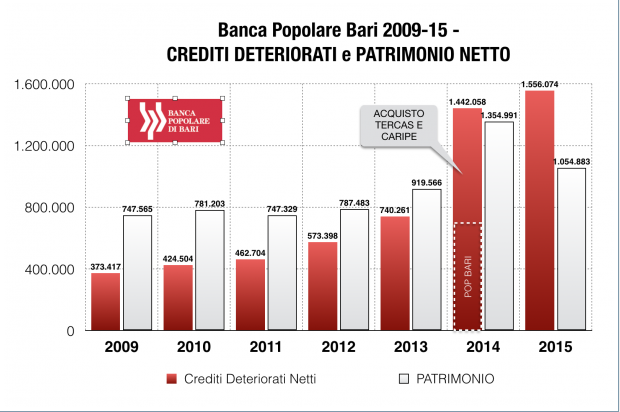

I numeri invece dovrebbero aiutare a dimensionare in modo oggettivo il quadro sulla base della serie di bilanci esaminati dal 2009 al 2015 e fornire elementi di previsione per l’andamento 2016. Vediamo alcune fotografie. La prima mostra l’andamento dei crediti alla clientela rispetto ai crediti deteriorati e alle rettifiche effettuate a fronte degli stessi.

In 6 anni i crediti alla clientela sono passati da €5,3 miliardi a €10,1 mld. La Popolare Bari è sempre cresciuta ma l’arrivo di Tercas e Caripe ha aggiunto nel 2014 €3,1 mld di crediti ai clienti, ma anche 1,4 miliardi di crediti deteriorati e 700 milioni di accantonamenti. Così i crediti deteriorati si sono quadruplicati in 6 anni, mentre i crediti alla clientela solo raddoppiati con le acquisizioni.

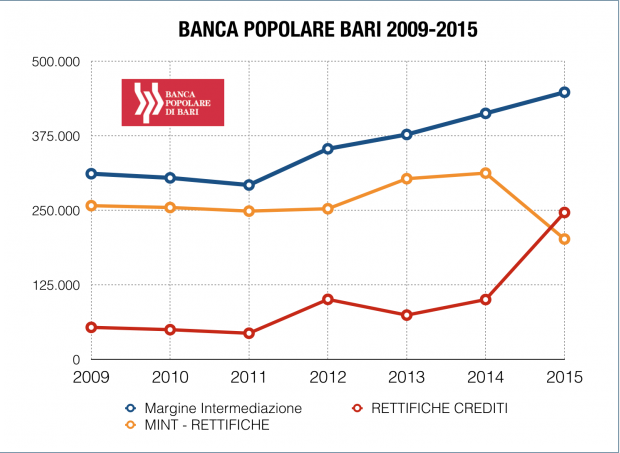

Nel secondo grafico si nota la crescita dei crediti deteriorati che dal 2014 arriva a livelli di guardia, ma soprattutto esplode nel 2015 un anno dopo l’acquisizione. Fortunatamente la politica della banca è quella di fare molte rettifiche ma in questo modo dal 2009 ha bruciato quasi €1,2 miliardi di profitti per mantenere una buona copertura dei crediti malati, che al netto delle rettifiche sono il 15,4% (contro il 24% di Vicenza e il 26% di Veneto Banca). L’afflusso e la fermentazione costante di crediti deteriorati però non aiuta la Popolare Bari sul fronte dell’accumulo di capitale e così il 2015 si è chiuso con una perdita di €295 milioni perché come mostra il terzo grafico la crescita del margine non compensa più il peso delle rettifiche. Se l’andamento dovesse proseguire nel 2016 saranno necessari altri rinforzi di capitale.

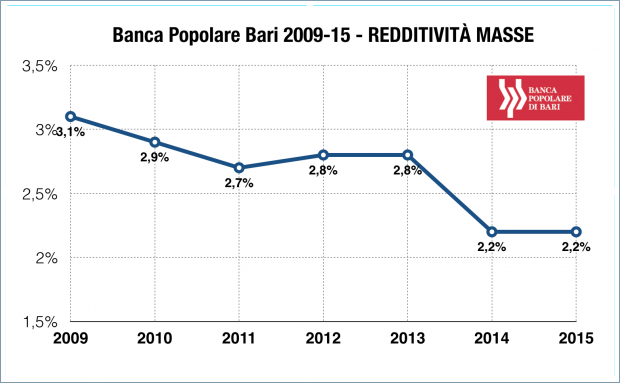

Quanto alla convenienza della campagna acquisizioni sui ricavi (pure cresciuti da 311 a 477 milioni) non si è tradotta in questi anni in un reale miglioramento della redditività. Il prossimo grafico mostra la redditività generata dalle masse di raccolta e impieghi in costante discesa. Per un confronto lo stesso indice per il gruppo Intesa SanPaolo si è attestato al 3,3% nel 2014 e 3,1% nel 2015. Quindi valore basso e in costante discesa in un’area geografica che dovrebbe invece generare dei margini superiori per coprire il maggiore costo del rischio. Anche in questo caso il calo coincide con l’acquisto di Tercas.

Un’ultima fotografia per raffrontare l’andamento dei crediti deteriorati netti al patrimonio netto e l’immagine non è rassicurante perché proprio le acquisizioni hanno causato a quanto si vede il sorpasso dei crediti deteriorati rispetto al valore del patrimonio. La dotazione patrimoniale della Popolare Bari a fine 2015 era ancora sufficiente (CET1 a 11,9%) ma ora bisogna vedere cosa accade nell’anno in corso. Occorre infatti tenere presente due elementi: 1) la banca mostra a fine 2015 quasi un miliardo di incagli, in gran parte dovuti a Tercas e Caripe (erano 360 nel 2013) 2) nel caso delle banche in crisi c’è un precedente fresco, quello delle 4 banche ponte nelle quali il passaggio di incagli a sofferenze nei primi 6 mesi dopo la pulizia delle sofferenze al momento per la risoluzione è stato più elevato del previsto.

In attesa del giudizio sulla semestrale 2016 va comunque osservato che in presenza di un andamento chiaramente negativo di molte voci, non si comprende del tutto la linea aziendale di continuare ad acquistare sportelli e personale senza controllare costi e qualità del credito. Le 115 filiali acquistate in Abruzzo, rispetto alle 80 filiali pugliesi sono state un affare? Il presidente Jacobini esprime fiducia in ogni sua dichiarazione, la stampa locale difende entusiasticamente la banca ignorando le perdite del 2015 e le lamentele di chi ha già visto svalutarsi le azioni e non riesce a venderle. Ora si parla di un offerta per la Nuova Carichieti (ex-banca in crisi) con altri sportelli in Abruzzo. I buoni rapporti con la Banca d’Italia grazie ai salvataggi a cui ha contribuito, l’utilizzo -prima banca italiana- della garanzia statale GACS offerta dal MEF per cedere sofferenze assicurano alla banca un clima disteso con le autorità e possono creare l’ambiente ideale per la costruzione di una grande banca al Sud, ma la Popolare Bari è ora nel perimetro della vigilanza BCE i cui controlli severi hanno fatto emergere situazioni critiche e occultate in Veneto.

Il cost/income della Popolare Bari è a fine 2015 troppo elevato, vicino all’80% (235 mil/285 mil) mentre le banche migliori sono sotto il 60%, altri aumenti di capitale sarebbero difficili da collocare ancora presso i clienti come fatto in passato, servirà il mercato e la quotazione in Borsa. Senza un rapido ritorno alla redditività i margini di manovra della banca si fanno stretti. La crescita pericolosa di Bari continua nel 2016 e vedremo presto come sta andando.

* tratto dal blog Imprese + Finaza